金针集/全球大减仓 美债跌势未完大卫

2023-11-29 本站作者 【 字体:大 中 小 】

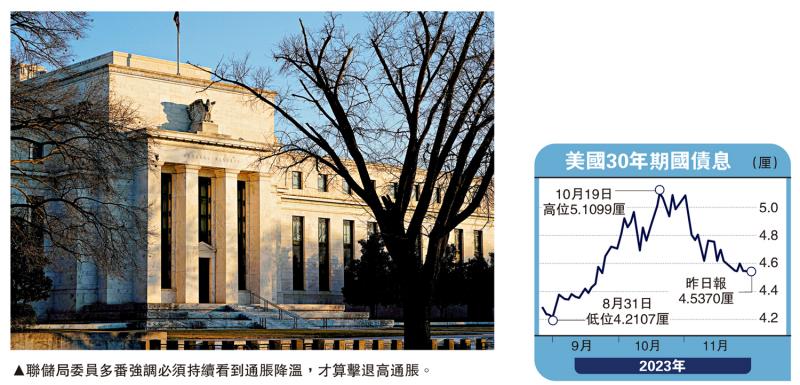

图:联储局委员多番强调必须持续看到通胀降温,才算击退高通胀。

市场对美国债务风险的疑虑有增无减,即使近期加息预期降温,但美债反弹乏力,长债息仍处于十多年高位,反映全球持续降低美债投资组合仓位。事实上,包括各国央行在内的外国投资者,在过去十年持有美国国债占比累降近五成。美债在全球吸引力不断下降,每次反弹都是趁高沽售套现的良机。

近期美股、美债出现死猫弹,主要是市场炒作通胀放缓、联储局将暂停加息,甚至有可能掉头减息。不过,美国服务成本持续上升,令通胀难以回落至2%目标水平,因而预期联储局不可能完全关上加息大门,美股、美债回升只属技术性反弹。

经济持续疲弱 美元资产失宠

需要留意的是,美国加息预期降温,但美债价格反弹力度实际上比市场估计疲弱,10年与30年期国债息维持在4.6厘与4.4厘水平,依然处于16年高位附近,未见大买盘吸纳,美债表现弱势,相信与下列因素有关:一是美国经济基本面脆弱,市场对美元资产投资有戒心。在高利率和高通胀夹击下,美国零售消费不容乐观,即使零售商加大折扣,但有报告估计今年“黑色星期五”零售销售只有2.5%增长,将是5年来最慢增长。若扣除通胀因素,随时出现负增长,实在令人怀疑第三季美国经济增长4.9%的数据充斥不少水分。

二是美国利率见顶回落言之尚早。联储局看重的美国核心个人消费支出平减指数(PCE),就算预期10月上升3.5%,较9月回落0.2个百分点,但升幅仍是数十年来最高,联储局还有继续加息的需要,遑论掉头减息了。从2年期美国国债息回落幅度有限、继续贴近5厘来看,高息环境将长期化,明年大幅减息只是市场一厢情愿。其实,联储局委员多番强调必须持续看到通胀降温,才算击退高通胀。

三是全球对美债风险的忧虑要比利率风险更大,因而持续大举减持美债仓位。美国财政赤字已倍增至二万亿美元,在高息环境下,继续要疯狂发债填补赤字,债务风险之高可以想见。目前美国财政以每月千亿美元计的速度增加发售新债,美国国债持续呈现大量供应,焉有不跌之理?

外国持美债占比 十年累减五成

事实上,包括各国央行及私人投资者持有美债占比不断下降,由十年前的43%降至目前的23%,累减近五成,估计减持大势还会持续。

值得留意的是,全球去美元化浪潮下,外国投资者对美元资产的戒心愈来愈大,抛售美债的速度正在加速,事实上,目前美国长债息近5厘,似乎仍未能吸引买家入市。今年9月,外国投资者淨沽出约1000亿美元美债,持有总额降至7.605万亿美元,可见全球持有美债不断下滑,美债危机随时大爆发,对环球经济与金融稳定构成重大威胁。

美国本周又再加码发债,分别标售540亿美元2年期国债、550亿美元5年期国债及390亿美元7年期国债,其中2年期国债标售倍数与外国投资者获配比例均创今年3月以来最低,反映市场对美债需求持续疲弱。当前美国财赤债务失控,持续印钞发债,犹如埋下一枚超级金融炸弹,终必自毁金融霸权地位。

猜你喜欢

独角兽染发膏是植物染发剂吗

1750

1750

净水器和直饮水机都要买吗

1728

1728

宁德时代来港落户 设国际总部及研发中心

1577

1577

iPhone14中美之外全球涨价真的吗

1699

1699

独角兽染发膏要停留多久才能洗

1721

1721

AI引领未来①提升效率/AI生成提升效率 扩阔创意空间

1523

1523

wifi拒绝接入是什么意思 wifi拒绝接入的意思是啥

2311

2311

二手楼价连跌三周 创6年半低

1557

1557

羊毛被六斤适合室内温度多少

1778

1778

大豆被是白色好还是黄色好

1675

1675