明观四海/捉紧中东机遇 先了解伊斯兰金融(上)丝路智谷研究院院长海南大学“一带一路”研究院院长 梁海明

2023-12-15 本站作者 【 字体:大 中 小 】

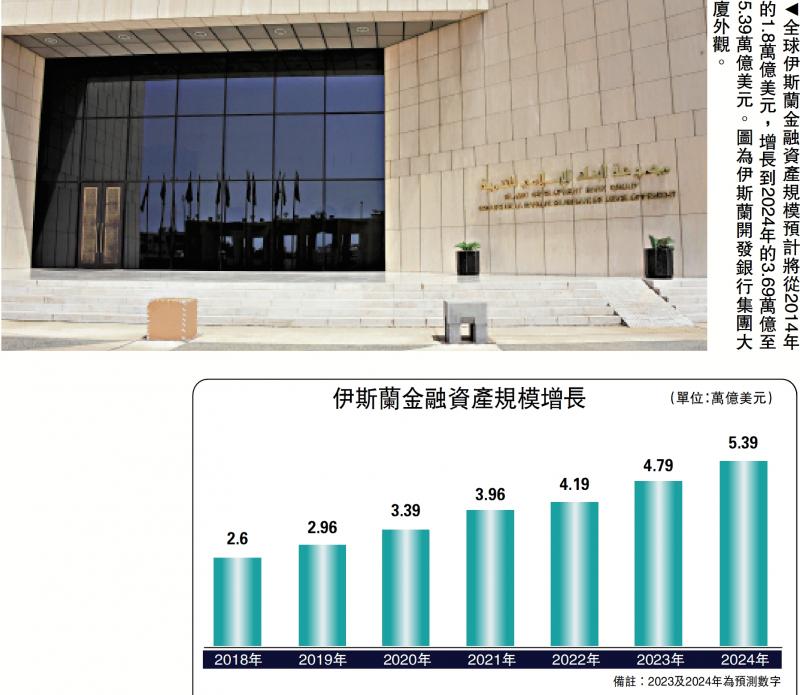

图:全球伊斯兰金融资产规模预计将从2014年的1.8万亿美元,增长到2024年的3.69万亿至5.39万亿美元。图为伊斯兰开发银行集团大厦外观。

香港近年股市、楼市表现不佳,更遭外界揶揄是“国际金融中心遗址”。不过,香港若然能够加强与伊斯兰国家在金融领域的交流、合作,乃至大力发展伊斯兰金融,吸引更多伊斯兰资金前来港投资,将有助巩固和发展香港自身的金融地位。

虽然在共建“一带一路”国家当中,遍布众多伊斯兰国家,特首李家超也表示要与信奉伊斯兰教的阿拉伯国家加强合作,但特区政府、市民和金融业界对于伊斯兰金融制度较为陌生。实际上,中东、东南亚许多伊斯兰国家的独特金融制度已有超过五百年的历史,尤其是在第二次世界大战之后,众伊斯兰国家纷纷独立,并强调自身金融体系须遵从伊斯兰教义。早在1963年,埃及更领头成立了第一家伊斯兰银行,严格遵循不收取和支付利息,直接投资或合伙经营商业和工业,须与存款人分享损益等要求。到了今天,港人熟悉的国际大银行如花旗、汇丰和渣打银行等也都设立了伊斯兰金融窗口。

香港未来要巩固和发展作为国际金融中心的地位,以及加强参与共建“一带一路”,是绕不开与伊斯兰金融体系的接触与合作。不仅在阿拉伯国家,伊斯兰教亦盛行于印度尼西亚、马来西亚、文莱等众多东南亚国家。

人才缺口急需填补

香港自2007年已开始尝试搭建伊斯兰金融平台,特区政府还在2014年发行了伊斯兰债券。在此基础上,香港若能大力发展伊斯兰金融,不仅可以发挥“国家所需、香港所长”,还至少包括以下四大益处:

其一,通过发展伊斯兰金融,可加强香港与伊斯兰国家在金融领域的互联互通。随着全球各国金融系统趋于互联互通,“金融语言”事实上也已渐成为国际共同的语言,各国民众对企业上市,股价、股市和债市的波动等共同的体验,已产生了具有广泛认同性的“通感”。通过这种“金融通感”,香港能够增强与伊斯兰国家的沟通、合作,以及进一步拉近与伊斯兰国家民众的距离。

其二、有助于进一步提升亚投行的国际影响力。由中国倡议成立的亚投行,未来在助力“一带一路”、尤其是海上丝绸之路的推进中,可预期其大量业务将发生在印度尼西亚、马来西亚等伊斯兰国家。如伊斯兰开发银行(IDB)通过伊斯兰债券,已展开与亚投行合作。香港顺势发展伊斯兰金融,这对于扩大亚投行的影响力,提升亚投行的国际水平,起到一举多得的功效。

其三,伊斯兰金融圈已展露苗头,香港应尽早参与把握商机。公开数据显示,全球伊斯兰金融资产规模预计将从2014年的1.8万亿美元,增长到2024年的3.69万亿美元(更另有预测可达到5.39万亿美元),增幅逾一倍,而全球主要市场指数如道琼斯指数、明晟全球指数中,伊斯兰指数涉及的企业市值也高达数万至数十万亿美元。马来西亚近年来正寻求与西方合作,或通过优势互补成立联盟。新加坡也不落人后,推出相关措施积极进军伊斯兰金融业务,争取发展成为全球伊斯兰金融中心。

其四,有助于推动香港参与伊斯兰金融标准的顶层设计。由于伊斯兰律法对于“伊斯兰金融”所形成的规范,各国存在不同的解释,现阶段各国对伊斯兰教法的认定基准各自不同,要推进“伊斯兰金融”全球化发展,须寻求建立一套国际通行的标准,以推动伊斯兰金融的推广。

综上所述,当前的伊斯兰金融体系是一个不断创新的体系,新的发展方向正在酝酿之中,香港须尽早发展伊斯兰金融、探索出发展伊斯兰金融的经验,以便充分参与到伊斯兰金融国际标准的顶层设计工作中去。

虽然香港发展伊斯兰金融有上述诸多有利之处,但也应清醒认识到,伊斯兰金融思维方式、运作方式与熟悉的西方金融思维、运作方式大相径庭。近代的伊斯兰金融源于1975年成立的迪拜伊斯兰银行,快速崛起则是在2001年“911事件”之后。背后原因,一是在“911事件”之后,不少伊斯兰国家担心存放在美国金融机构的资产会遭冻结;二是恐怖袭击爆发后,引发了伊斯兰身份认同的危机感,极大地促进伊斯兰金融回归伊斯兰教义;三是近年来各种新型的伊斯兰金融商品涌现。

相比中国内地、中国香港乃至西方国家的金融产品,伊斯兰金融拥有业务弹性高、风险低、债务与坚实的资产连结,且禁止从事衍生性及投机性交易等特点,并且遵循伊斯兰教律法为前提,禁止收付利息、禁止投机行为、禁止投资于酒类及博彩业等领域。虽然不能收付利息,但通过伊斯兰金融仍可维持盈利和获取报酬,主要是通过发行伊斯兰债券(Sukuk),购买该债券的投资者不会有利息收益,而是以投资利得的形式获取报酬。此外,还可采取成本加利润销售型(Murabahah)、租赁型(Ijarah)、盈利分享型(Mudarabah)和股本参与型(Musharakah)等方式,获取投资报酬。

资金监管带来挑战

因此,在共建“一带一路”背景之下,香港须大力发展伊斯兰金融,其中既有机遇,也有挑战,至少有以下五个方面值得留意。

其一,市场对伊斯兰金融较陌生,部分人士或有抵触。伊斯兰金融有四大禁忌,包括禁止利息、禁止风险交易、禁止从事投机活动或赌博行为和禁止交易非清真的商品。这对香港大多数金融从业者而言相当陌生,一时也较难适应。目前不单是在香港,就连在中国内地,从事金融行业的伊斯兰教徒也相当稀少,培养相关金融人才需时不小。

另一需要适应的地方,是伊斯兰金融机构的财务报表的特殊记录方式。伊斯兰金融机构的财务报表须根据《古兰经》的要求事无钜细记录,其会计制度主要目的是厘清所有团体的责任及权力,在符合教义下以公平、公开、清晰及道德地运作。伊斯兰金融机构也非常重视慈善活动,明文要求金融机构在财务报表中要将慈善用途的款项公布出来。这要求香港金融从业人员须系统性学习,以及通过一段颇长的时间才能适应。

其二,发展伊斯兰金融容易流于表面。一些国家、地区的金融机构为发展伊斯兰金融急于求成,只是披上了伊斯兰金融的外衣,实际上违反了伊斯兰金融发展的本质。另一个让伊斯兰国家不能认可的模式,就是一些非伊斯兰国家、地区的传统金融机构,基于营运成本、营运效益的考虑,往往把伊斯兰金融机构附属在传统金融机构之下,这种附属模式导致伊斯兰金融机构未能独立运作,较难获得伊斯兰世界的承认。

其三,香港及中国暂未有与伊斯兰金融发展相结合、已形成规模的清真工业。工业是金融业的基础,金融业则是工业的催化剂,两者紧密结合,才能达到资源的合理配置。在伊斯兰世界,由融资、保险、制造和物流等所有环节均注入宗教信仰元素。但包括香港在内的不少国家及地区,往往伊斯兰金融是伊斯兰金融,工业是工业,二者之间甚少有关联。由于从事清真工业的企业融资,也须符合伊斯兰教义,但在非伊斯兰国家和地区,目前符合伊斯兰教义的融资管道不但十分有限,企业也缺乏吸引伊斯兰投资者的平台和手段。

其四,发展伊斯兰金融的相关风险,香港市场未有完备的应对方案。开展伊斯兰金融业务时会遭遇一些特殊风险,例如在流动性风险方面,保本但不保障利润的储蓄存款,以及不保本也不保利的投资存款,是当前伊斯兰金融机构的两大资金来源。按照合约精神,伊斯兰金融机构必须支付上述两类人士有关资金、支付费用和利益等收益,若一旦遭遇危机,缺乏足够的流动性,伊斯兰金融机构则有可能无法执行合约要求,给上述人士带来损失。

其五,资金流向监管问题。伊斯兰世界的资金流通与主流市场的方式相去甚远。如伊斯兰世界盛行非正规的国际汇款系统──哈瓦拉(hawala)汇款体系,该体系以类似地下钱庄的方式,令资金在全球范围内非正式地转移,而毋须实际转账或电汇,汇款手续最快一天可以完成,收据、领据也一概全免,不会留下任何汇款记录。也因此,一些罪犯、国际极端组织也经常利用哈瓦拉汇款体系转移资金。在此情况之下,香港如何有效监控伊斯兰资金的流向,对监管机构是一大挑战。 (待续)

猜你喜欢

康巴赫为什么照样粘锅

1742

1742

股海一粟/进入流感高峰期 传统医药有运行谷运通

1527

1527

养生壶烧水有水垢吗

1738

1738

新闻分析/为人机共融时代做好准备李洁仪

1552

1552

iPhone14会被掰弯吗

1757

1757

头牌手记/A股倒升收盘 港股值得期待沈 金

1555

1555

实话世经/全球价值链四大演进趋势工银国际首席经济学家董事总经理 程实

1494

1494

iPad10出来了还买9吗

1776

1776

信置财团逾19亿 夺九龙城重建地

1500

1500

网页上有错误是怎么回事 网页上有错误是什么情况

1745

1745